- 发布日期:2024-09-08 06:37 点击次数:64

在原著中,通天教主在第七十七回痛恨阐教杀戮截教弟子的行为,被门下弟子怂恿下摆下诛仙阵,向阐教集团发起挑战。然而,元始天尊并未愿意看到师兄弟同室操戈,为了劝阻通天教主,他孤身入阵。通天教主却不仅不罢手,还要与元始天尊一决高下,结果导致双方打成平手。这一战虽然未分胜负,但实力对比上明显元始天尊更为强大。

首先自然是人尽皆知的虚竹,虚竹本是少林弟子,可惜他一身武功绝没有一点少林武学的影子,虚竹在少林的地位很低,并没有学到高深的少林武学,再加上无崖子又废掉了他的少林武功,以至于虚竹名为少林弟子,走江湖靠得却是逍遥武学。虚竹的实力自然不必多提,逍遥派的至高武学,他尽得真传,还得到无崖子七十年的内力,再加上他才二十几岁,日后的武学成就必然不可限量,至少可以说比乔峰要高,毕竟乔峰英年早逝,死之前虚竹的武功已经跟他不相上下了,所以说虚竹必将胜过乔峰。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:上市公司研究院

作者:新消费主张/cici

前不久,新加坡主权财富基金淡马锡副首席执行长谢松辉对外透露:屈臣氏集团(下称“屈臣氏”)上市计划仍存在,但最终由屈臣氏董事局及管理层决定上市时间、地点、集资额等,并强调了屈臣氏业务整体表现继续良好。淡马锡正是屈臣氏的第二大股东,目前持股约25%。

早在十年前,屈臣氏便曾传出IPO(首次公开募股)计划——拟在中国香港、英国伦敦两地上市,募集最多780亿港币,整体估值超过3000亿港币。但在同年,长江将屈臣氏25%的股权出售给了淡马锡,交易作价440亿港元,上市计划也自此搁置。

时隔十余年,屈臣氏的基本面已经发生了翻天覆地的变化,估值和经营表现相较全盛时期大打折扣。在这种情况下,屈臣氏若想向资本市场发起冲击胜算大吗?

屈臣氏在中国市场讲不出新故事:高速扩张后刹车 收益在去年低基数上进一步下滑

1989年,屈臣氏在北京开出第一家店,正式进军中国内地市场。然而,屈臣氏真正意义上发力内地市场,实则是从2004年开始的,此时内地零售市场进一步向外资零售开放,对外资企业放宽了分销或零售渠道,这也给屈臣氏带来了无限可能。

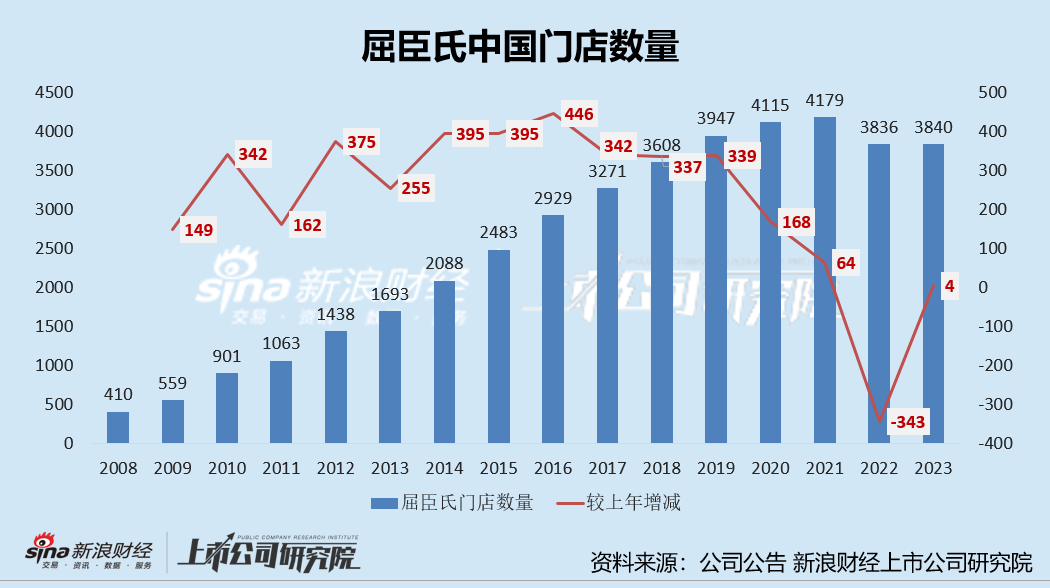

2010年,屈臣氏与中国商业地产两大巨头——万达集团、中粮置业强强联手,其店铺全面进驻全国各地的万达广场和大悦城,与国内最具实力的两大商业地产旗舰品牌实现同步扩张。借力地产巨头,屈臣氏进入高速扩张期,2011年公司内地门店数量突破1000家,2014年突破2000家,2017年突破3000家。

此时的屈臣氏,凭借精准的市场与消费者定位、低价策略、明确清晰的主题式促销手段以及渠道优势等,迅速打开内地市场,成为了全球首屈一指的个人护理用品、美容、护肤商业业态的巨擘。

早在十年前,屈臣氏频频传出IPO传闻,但是未等来递交招股书,却等来了李嘉诚抛售资产。2024年3月,新加坡主权基金淡马锡宣布以440亿港元的价格购买屈臣氏24.95%的股份,交易反映出屈臣氏集团的估值为1770亿港元,市场此前估计屈臣氏价值约1900亿港元。此次股份出售后,屈臣氏的上市计划也搁置了。

上市计划搁置的同时,在经历过2004-2015这一段高速发展的黄金年代之后,屈臣氏也迎来了其发展瓶颈,这也主要体现在其在中国市场的经营方面,如门店在激进扩张后出现批量闭店,中国区业绩出现滑坡登。

首先,门店扩张带动业绩增长开始行不通。2014-2019年,屈臣氏每年的开店数量都维持在300家以上,线下门店数量以相对较快的速度增长。然而,从2020年起,屈臣氏线下门店数量增速显著放缓,2022年甚至还出现了较大规模闭店。2020年-2023,屈臣氏门店净增长数量分别为168家、64家、-343家、4家。

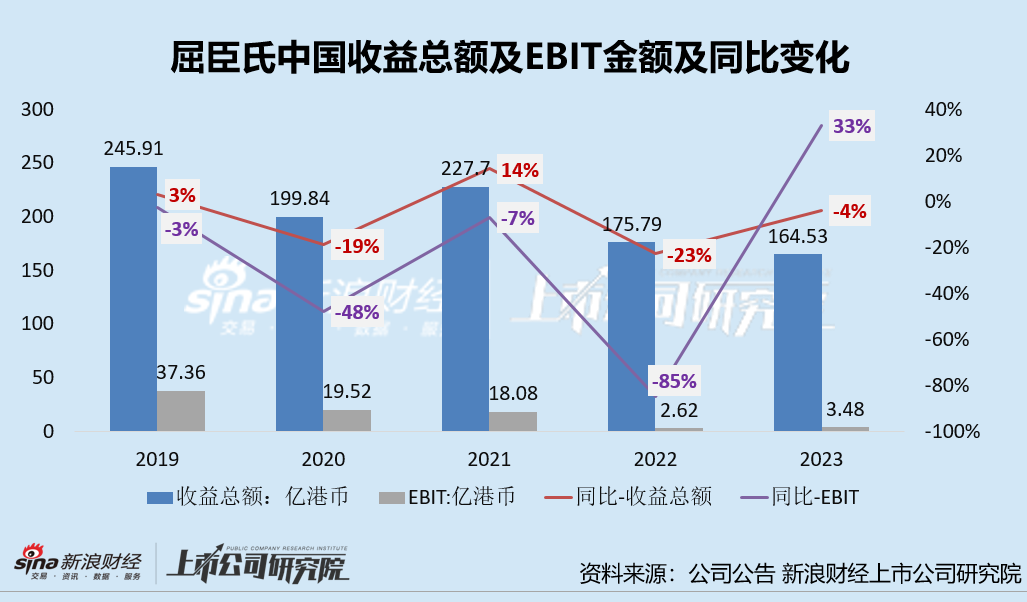

线下门店扩张失速甚至出现了较大规模闭店的同时,屈臣氏中国的业绩也开始出现了大的滑坡,其中2020年和2022年公司业绩下滑较为显著。其中,2020年营业收益和EBIT分别下降19%、48%,2022年营业收益和EBITDA分别下降23%、85%。

在去年的低业绩基准上,2023年屈臣氏中国的业绩表现依旧难容乐观,收益进一步下滑4%至164.53亿港元,EBIT在去年大幅下滑85%基准之上同比增长33%至3.48亿港元,但从EBIT的规模来看,已不及2019年的十分之一。

海外市场扩张带来的增长是否可持续?这可否成为此次IPO新故事?

近日,新加坡主权财富基金淡马锡副首席执行长谢松辉对外透露:屈臣氏集团(下称“屈臣氏”)上市计划仍存在,但最终由屈臣氏董事局及管理层决定上市时间、地点、集资额等。这又让屈臣氏回到了投资市场的聚光灯之下,但就像我们上一节所讲的,屈臣氏在中国区经营状况不容乐观的情况下,能否靠其他市场的增长逆风翻盘,重获资本市场偏爱呢?我们认为这还是比较难的。

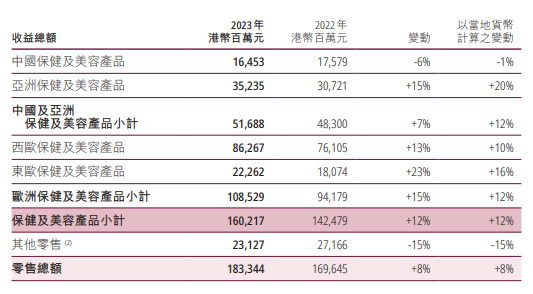

通过2023年全年业绩状况,我们看到虽然中国保健及美容产品的收益总额同比下降6%,但是除中国外亚洲保健及美容产品收益总额呈增长状,2023年同比增长15%,欧洲保健及美容产品收益总额同比增长15%。

(资料来源:公司财报)

(资料来源:公司财报)

海外市场重获增长与海外门店扩张有着紧密联系,屈臣氏似乎再次走上了门店扩张求增长的老路,不同的是这次扩张从中国市场转向其他亚洲市场和欧洲市场。据了解,2023年,屈臣氏在亚洲、欧洲及中东等15个市场投资开设并升级了2200家“O+O”店铺,并计划在2024年底前,进一步开设及升级超过3800家店铺,两年内合共投资2.5亿美元开设及升级6000家店铺。

若有一天,屈臣氏海外市场扩张不再奏效,销售额是否也会像中国市场那般走上下坡路?因此,海外扩张带来的增长是否可持续,仍存在未知。并且,虽然海外市场重获增长,但也于巅峰时期的增长相差甚远,屈臣氏IPO估值或较10年前大打折扣。毕竟通过其在中国市场的发展轨迹也可以看出,扩张是一回事,能否稳住市场份额或又是另一回事。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察股票配资在哪里配

- 可靠的线上股票配资 2025年3月29日全国主要批发市场鲢鱼价格行情2025-03-30

- 在线股票配资靠谱吗 中国银河证券首席经济学家章俊:政策合力激活市场生态 实现“长钱长投”与经济韧性双向赋能2025-03-08

- 河源股票配资 2025年2月9日青岛东庄头蔬菜批发市场有限公司价格行情2025-02-16

- 互联网配资利息 2024年10月23日全国主要批发市场活鸡价格行情2024-11-13

- 正规的配资炒股网站 2024年10月18日全国主要批发市场黄芪(瓜子片0.3)价格行情2024-11-08

- 股票配资的利息 2024年9月29日全国主要批发市场绿尖椒价格行情2024-10-31